1. Hvad er SMI Ergodic Indicator?

SMI Ergodic Indicator er en teknisk analyse værktøj, der bruges til at identificere retningen af kursmomentum og potentielle trendvendinger. Denne indikator er udviklet af William Blau og er designet til at minimere støjen forbundet med daglige prisudsving og give et klarere billede af markedets momentum.

Traders foretrækker ofte SMI Ergodic Indicator, fordi den kan være mindre tilbøjelig til at få falske signaler sammenlignet med andre momentumindikatorer. Dens unikke beregningsmetode hjælper med at identificere den sande styrke af en trend, hvilket gør den til et værdifuldt værktøj til traders ønsker at udnytte vedvarende markedsbevægelser. SMI Ergodic Indicator er især effektiv på trendmarkeder, hvor den kan signalere fortsættelsen eller udmattelsen af en trend.

1.1. Matematikken bag SMI Ergodic Indicator

Kerneformlen

SMI Ergodic Indicator beregnes gennem en flertrinsproces, begyndende med forskellen mellem den aktuelle lukkekurs og mediankursen for en given periode. Denne forskel kaldes Lukning Prisoscillator (CPO). CPO'en glattes derefter med en dobbelt udglatningsproces vha Eksponentielle glidende gennemsnit (EMA'er). Den første udjævning anvender en EMA over CPO'en, og den anden udjævning anvender en anden EMA over de første EMA-resultater.

Signallinje og oscillator

Det næste trin involverer oprettelsen af Signal linje, som er en EMA af selve SMI Ergodic Indicator. Den endelige SMI Ergodic-værdi plottes derefter sammen med signallinjen på et diagram, hvilket giver en visuel repræsentation af momentumskift. Krydsningen af SMI Ergodic-linjen og Signallinjen indikerer ofte potentielle ind- eller udgangspunkter for traders.

Normaliseringsproces

Et nøgleaspekt af SMI Ergodic Indicator er dens normaliseringsproces, som deler den dobbeltudjævnede CPO med en dobbeltudjævnet absolut version af CPO'en (der repræsenterer den maksimalt mulige bevægelse væk fra medianprisen). Denne normalisering hjælper med at skalere indikatoren til at svinge omkring nul, hvilket hjælper med at identificere overkøbte og oversolgte forhold.

| Component | Beskrivelse |

|---|---|

| Slutkursoscillator | Forskellen mellem slutkursen og mediankursen. |

| Første EMA-udjævning | Påført på CPO'en til indledende udjævning. |

| Anden EMA-udjævning | Anvendt på de første EMA-resultater for yderligere udjævning. |

| Signal linje | EMA af SMI Ergodic Indicator, der bruges til signalgenerering. |

| normalisering | Opdeler den dobbeltudjævnede CPO med en dobbeltudjævnet absolut version for at skalere indikatoren. |

Praktisk ansøgning

traders vil ofte justere periodelængder for både medianprisberegningen og EMA-udjævningen, så de passer til deres handelsstrategi. Standardindstillingerne er muligvis ikke optimale for alle markedsforhold eller tidsrammer, så finjustering af disse parametre kan forbedre indikatorens effektivitet. Derudover kan SMI Ergodic Indicators reaktionsevne øges eller mindskes ved at justere EMA-udjævningskonstanter, hvilket muliggør traders at skræddersy indikatorens følsomhed til Markedsvolatilitet.

1.2. SMI vs. traditionelle momentumindikatorer

SMI vs. traditionelle momentumindikatorer

Stokastisk momentumindeks (SMI) adskiller sig fra traditionelle momentumindikatorer som f.eks Relative Strength Index (RSI) og den standard Stokastiske Oscillator ved at fokusere på central tendens af kurs i modsætning til blot lukkekursen. Denne tilgang har til formål at give et mere raffineret syn på momentum, der fanger nuancerne af prisbevægelser, som andre indikatorer måske savner.

Traditionelle momentumindikatorer lider ofte under skarpe bevægelser , falske signaler på volatile markeder. SMI, med sin dobbelt udjævningsproces, afbøder disse problemer og giver et mere jævnt resultat, der kan være mere pålideligt i perioder med uregelmæssige prisændringer. Ved at sammenligne lukkekursen med midtpunktet af det høje/lave interval reducerer SMI virkningen af afvigende værdier, som kan forvrænge aflæsningerne af traditionelle indikatorer.

RSI, en meget brugt momentum indikator, måler hastigheden og størrelsen af retningsbestemte prisbevægelser. Den fungerer på en skala fra 0 til 100, og betragter typisk aflæsninger over 70 som overkøbt og under 30 som oversolgt. SMI giver dog en midterlinje crossover signal, som ikke i sagens natur er overkøbt eller oversolgt, men snarere indikerer en ændring i momentumretningen. Det her centerlinje tilgang kan være særlig nyttig til at identificere trendvendinger eller bekræftelser.

Divergens spiller en nøglerolle i vurderingen af momentumindikatorer. Mens både SMI og traditionelle indikatorer som RSI kan indikere divergens, tillader SMI's følsomhedsjustering traders for at finjustere indikatoren for bedre divergensdetektion. En divergens opstår, når prisen laver nye højder eller nedture, men indikatoren formår ikke at bekræfte disse med sine op- eller nedture, hvilket ofte signalerer en potentiel vending.

| Indikator | Fokus på pris | Udjævningsproces | Scale | Overkøbt/oversolgt niveauer | Divergensfølsomhed |

|---|---|---|---|---|---|

| SMI | Central tendens | Dobbelt glattet | Ingen fast skala | Centerline Crossover | Justerbar følsomhed |

| RSI | Afslutningspris | Enkelt glattet | 0-100 | 70/30 | Fast følsomhed |

| Stokastisk Oscillator | Afslutningspris | Enkelt glattet | 0-100 | 80/20 | Fast følsomhed |

SMI’ens design tillader traders til fange mere nuancerede markedstendenser og filtrere støj fra bedre end traditionelle momentumindikatorer. Dens brugerdefinerbare karakter muliggør en mere skræddersyet applikation til forskellige markedsforhold og individuelle handelsstrategier.

2. Hvordan konfigureres SMI Ergodic Indicator?

Opsætning af SMI Ergodic Indicator

For at begynde at bruge SMI Ergodic Indicator (SMI), traders skal først tilføje det til deres kortlægningssoftware. De fleste handelsplatforme inkludere SMI som en del af deres tekniske analyseværktøjspakke. For at konfigurere SMI'et skal du finde indikatoren på platformens indikatorliste og anvende den på diagrammet.

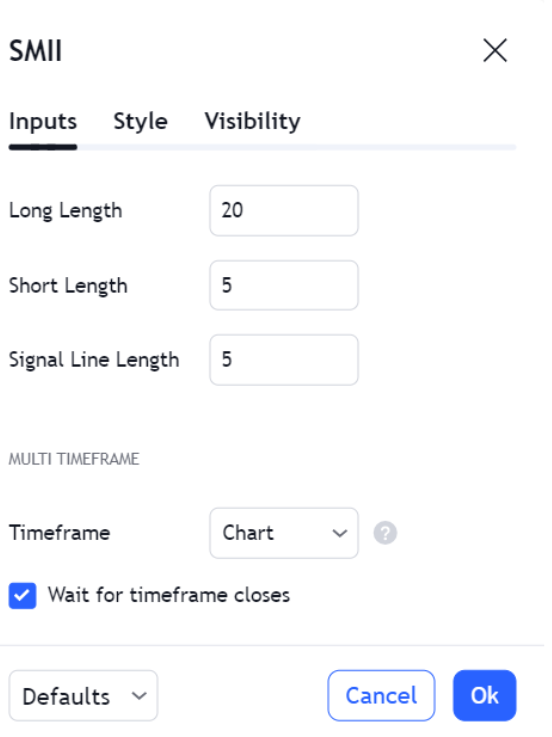

Konfiguration af SMI involverer justering af dens tre hovedparametre: tidsperioden for den korte eksponentielle glidende gennemsnit (EMA), tidsperioden for den lange EMA og tidsperioden for signallinjen. De ofte brugte standardindstillinger er 5 for den korte EMA, 20 for den lange EMA og 5 for signallinjen, men disse kan ændres baseret på traders præferencer og det specifikke marked, der analyseres.

| Parameter | Standardindstilling | Kan tilpasses |

|---|---|---|

| Kort EMA | 5 | Ja |

| Lang EMA | 20 | Ja |

| Signallinje EMA | 5 | Ja |

Når parametrene er indstillet, vil SMI vise to linjer på diagrammet: SMI-linjen , signallinjen. SMI-linjen afspejler det aktuelle markedsmomentum, mens signallinjen fungerer som en trigger for købs- og salgssignaler. Traders ser ofte efter krydsninger mellem disse to linjer som potentiale trade ind- eller udgangssteder.

Når parametrene er indstillet, vil SMI vise to linjer på diagrammet: SMI-linjen , signallinjen. SMI-linjen afspejler det aktuelle markedsmomentum, mens signallinjen fungerer som en trigger for købs- og salgssignaler. Traders ser ofte efter krydsninger mellem disse to linjer som potentiale trade ind- eller udgangssteder.

For at øge indikatorens effektivitet, traders kan også justere divergensens følsomhed at tilpasse sig deres risiko tolerance og handelsstil. Dette gøres ved at finjustere EMA-indstillingerne, hvor lavere indstillinger øger følsomheden og højere indstillinger reducerer den. det er afgørende at backtest eventuelle justeringer for at sikre, at de forbedres trade resultater inden for rammerne af trader's strategi.

2.1. Konfiguration af SMI Ergodic-indstillinger

Justering af EMA-perioderne

Finjustering af Eksponentielt bevægende gennemsnit (EMA) perioder for SMI Ergodic er et kritisk skridt i at skræddersy indikatoren til individuelle handelspræferencer. Det Kort EMA , Lang EMA fungere som de kernekomponenter, der dikterer SMI'ens følsomhed over for prisbevægelser. EN kortere Kort EMA vil få SMI-linjen til at reagere hurtigere på prisændringer, hvilket kan være advantagepå volatile markeder eller til kortsigtet handel. Omvendt kan forlængelse af den korte EMA udjævne volatiliteten og kan være bedre egnet til langsigtet trendfølge.

Lang EMA etablerer den bredere markedskontekst ved at filtrere mindre prisudsving fra. En øget lang EMA-periode kan give et mere pålideligt signal for den fremherskende tendens, men kan også forsinke ind- og udgangspunkter. Traders skal finde en balance mellem lydhørhed og pålidelighed, når disse indstillinger konfigureres.

Signal Line EMA overvejelser

Signallinje EMA fungerer som en metode til at generere handelssignaler, når den krydser SMI-linjen. EN mindre Signal Line EMA periode resulterer i en mere lydhør signallinje, hvilket kan være gavnligt til tidlig identifikation trade poster. Dette kan dog også føre til en højere frekvens af falske signaler. EN større signallinje EMA periode vil producere en glattere signallinje, hvilket potentielt reducerer falske signaler, men på bekostning af aktualitet.

Følsomhed og divergens

Justering af divergensens følsomhed er en anden håndtag traders kan trække for at finjustere SMI Ergodic. Dette indebærer at ændre EMA-perioderne for enten at øge eller mindske indikatorens følsomhed over for prisbevægelser. Tabellen nedenfor skitserer virkningen af at justere EMA-indstillinger på SMI'ens følsomhed:

| EMA-justering | Følsomhedspåvirkning | Potentiel fordel |

|---|---|---|

| Formindske | Højere følsomhed | Hurtigere reaktion på prisændringer |

| Forøg | Lavere følsomhed | Blødere signal, færre piskesave |

Justering af følsomheden skal ske under hensyntagen til traders risikotolerance og aktivets egenskaber traded. Backtesting eventuelle ændringer af SMI-indstillingerne er afgørende for at validere deres effektivitet inden for en given handelsstrategi.

2.2. Integrering af SMI Ergodic med handelsplatforme

Kompatibilitet med populære handelsplatforme

SMI Ergodic Indicator er kompatibel med store handelsplatforme såsom MetaTrader 4 (MT4), MetaTrader 5 (MT5) og TradingView. For at integrere SMI Ergodic med disse platforme, traders skal ofte downloade og installere en brugerdefineret version af indikatoren, da den muligvis ikke er inkluderet i platformens standardindikatorbibliotek.

Tilpasning og optimering

Ved installation, traders kan få adgang til indikatorens egenskaber til tilpasse EMA-perioderne og andre indstillinger. Denne tilpasning er afgørende for at tilpasse SMI Ergodic til individuelle handelsstrategier og markedsforhold. For eksempel i MT4 eller MT5 åbnes en dialogboks, hvor parametrene kan ændres, hvis du højreklikker på indikatoren i 'Navigator'-ruden og vælger 'Egenskaber'. I TradingView giver det mulighed for lignende justeringer at klikke på 'Indstillinger'-tandhjulet, når indikatoren er aktiv.

Realtidsapplikation

Når den er integreret, vises SMI Ergodic på prisdiagrammet, hvilket giver realtidsindsigt i markedsmomentum. Traders kan anvende indikatoren til forskellige tidsrammer, fra minutdiagrammer til skalpere strategier til daglige eller ugentlige diagrammer for langsigtet trend analyse. Det er vigtigt at bemærke, at reaktionsevnen af SMI Ergodic vil variere med forskellige tidsrammer, hvilket bør tages i betragtning ved justering af indstillingerne.

Alarmer og automatisering

Avancerede platforme som TradingView tilbyder muligheden for at indstille tilpassede alarmer baseret på SMI Ergodics signaler. Traders kan konfigurere advarsler for, når SMI krydser bestemte niveauer, hvilket potentielt indikerer en købs- eller salgsmulighed. Desuden tillader platforme med automatiserede handelsmuligheder traders at udvikle Ekspertrådgivere (EA'er) eller scripts, der kan trade baseret på SMI Ergodic-signalerne og automatiserer derved deres handelsstrategier.

Forbedringer af datavisualisering

For bedre visualisering, traders kan forbedre SMI Ergodics udseende på kortet ved at justere farver, linjetykkelse og stil. Dette kan hjælpe med at skelne SMI-linjen fra signallinjen, hvilket gør det nemmere at opdage krydsninger og divergenser, som er kritiske for trade beslutninger.

3. Sådan bruges SMI Ergodic Indicator til Trade Ind- og udgange?

Trade Indgangskriterier med SMI Ergodic

Når SMI Ergodic linje krydser over signallinjen, fortolkes det ofte som et bullish momentumsignal, der tyder på et potentielt indgangspunkt for en lang position. Traders bør lede efter denne crossover i en optrend for at tilpasse sig den bredere markedsretning. Omvendt, a krydse under signallinjen kan indikere bearish momentum, antyder en mulighed for at gå ind i en short trade. Det er tilrådeligt at søge yderligere bekræftelse fra andre tekniske indikatorer eller prismønstre for at øge pålideligheden af signalerne.

Trade Udgangskriterier med SMI Ergodic

Indstilling af udgangspunkter er afgørende for at beskytte overskud og begrænse tab. En fælles strategi er at forlade en lang position, når SMI Ergodic-linjen krydser under signallinjen, hvilket signalerer et tab af opadgående momentum. For en kort position opstår der et udgangssignal, når SMI Ergodic linje krydser over signallinjen, hvilket tyder på, at det nedadgående momentum er aftagende. Traders kan også bruge en foruddefineret risiko-belønning forholdet eller indstil stop tab og take-profit niveauer baseret på volatiliteten eller de vigtigste støtte- og modstandsniveauer.

Optimering af ind- og udgangspunkter

At optimere trade ind- og udgange, traders kan justere SMI Ergodics følsomhed ved at ændre dens tidsperiodeindstillinger. En kortere tidsperiode gør indikatoren mere følsom over for prisbevægelser, hvilket giver tidligere signaler, mens en længere periode giver jævnere og potentielt mere pålidelige signaler. Backtesting strategier med historiske data kan hjælpe med at bestemme de mest effektive indstillinger for specifikke handelsinstrumenter og tidsrammer.

| SMI Ergodic Signal | Trade Handling | Yderligere bekræftelse |

|---|---|---|

| Linjen krydser over signallinjen | Overvej lang indgang | Bullish mønstre, andre indikatorer |

| Linjen krydser under signallinjen | Overvej kort indgang | Bearish mønstre, andre indikatorer |

| Linjen krydser under signallinjen (i lang) | Afslut lang position | Supportniveauer, efterfølgende stop-loss |

| Linjen krydser over signallinjen (kort sagt) | Afslut kort position | Modstandsniveauer, efterfølgende stop-loss |

Ved at integrere SMI Ergodic-indikatoren i en omfattende handelsplan som omfatter korrekt risikostyring og markedsanalyse, traders kan forbedre deres evne til at træffe informerede beslutninger om trade ind- og udgange.

3.1. Identifikation af overkøbte og oversolgte forhold

Overkøbte og oversolgte forhold med SMI Ergodic Indicator

SMI Ergodic Indicator er dygtig til at lokalisere overkøbte og oversolgte markedsforhold som er kritiske for traders ønsker at udnytte potentielle tilbageførsler. Overkøbte forhold tyder på, at et aktiv kan være prissat for højt og kan skyldes en nedtur, mens oversolgte forhold indikerer, at et aktiv kan være undervurderet og klar til en opadgående korrektion.

For at identificere disse forhold, traders observerer SMI Ergodics værdi i forhold til dens tærskler. Typisk signalerer en værdi over en vis øvre tærskel, såsom +40, et overkøbt marked. Omvendt betegner en værdi under en lavere tærskel, som -40, et oversolgt marked. Disse tærskler er ikke faste og kan variere baseret på aktivet og markedsvolatiliteten.

Kritiske SMI Ergodic-værdier for markedsforhold

| SMI Ergodic Value | Markedstilstand |

|---|---|

| Over +40 | overkøbt |

| Under -40 | oversolgt |

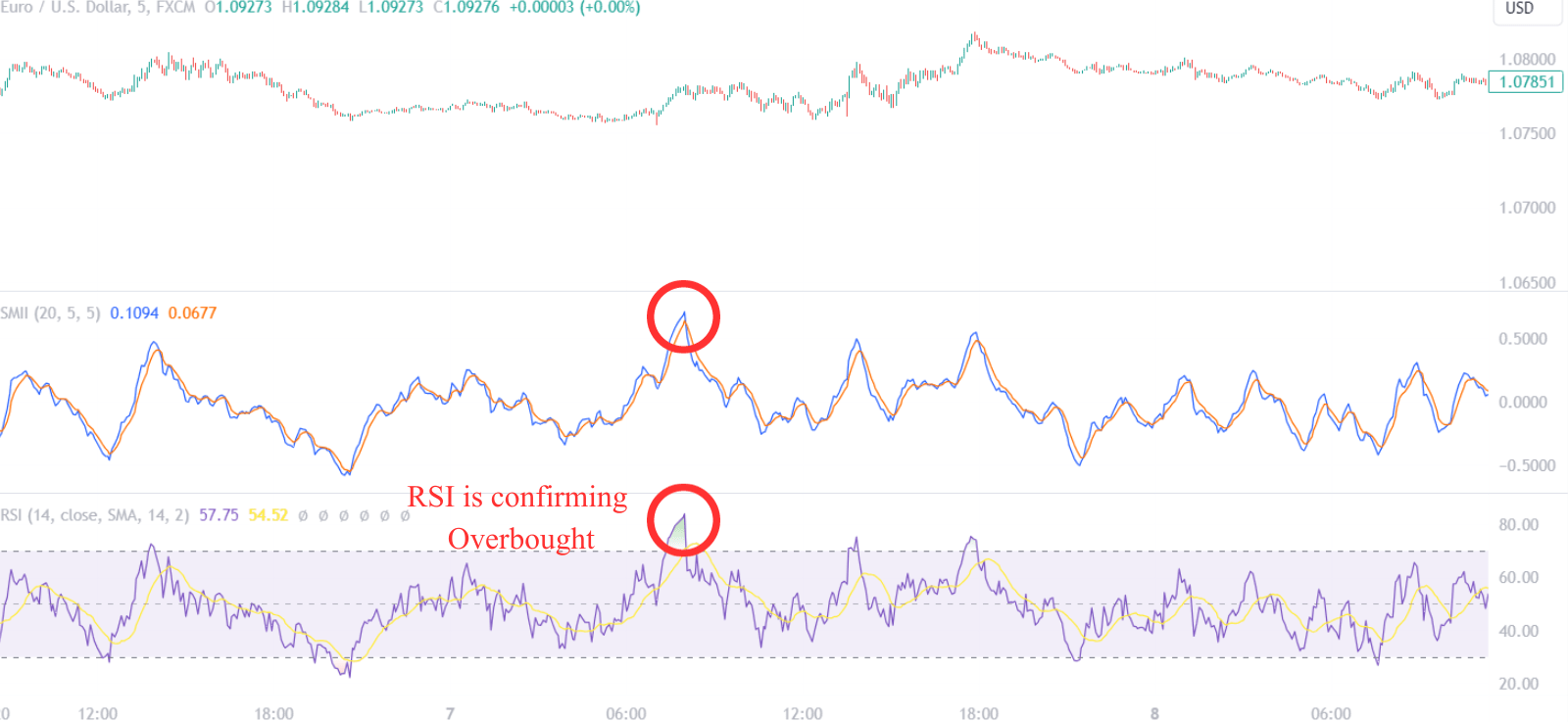

Traders bør betragte disse forhold som en opfordring til at kigge efter yderligere bekræftelser før udførelse trades. For eksempel kan man på et overkøbt marked kigge efter bearish vendingsmønstre eller stigende salgsvolumen som bekræftelse på at gå ind i en kort position. På samme måde kan bullish mønstre og stigende købsvolumen under oversolgte forhold validere en lang indgang.

Det er vigtigt at integrere overkøbte og oversolgte signaler med andre aspekter af markedsanalyse. SMI Ergodic-indikatoren bør ikke være den eneste bestemmende for trade beslutninger. I stedet fungerer det bedst, når det kombineres med andre tekniske indikatorer, fundamental analyse, og en forståelse af den bredere markedskontekst.

3.2. Divergenshandel med SMI Ergodic

Divergenshandel med SMI Ergodic

Handel baseret på divergens involverer at identificere, hvornår prishandlingen af et aktiv og en indikator, som SMI Ergodic, bevæger sig i modsatte retninger. Dette fænomen kan signalere en potentiel vending i den nuværende tendens. En bullish divergens opstår, når priserne danner lavere lavpunkter, mens SMI Ergodic-indikatoren danner højere lavpunkter, hvilket indikerer et svækkende nedadgående momentum. Omvendt bearish divergens er til stede, når priserne når højere højder, men SMI Ergodic skaber lavere højder, hvilket tyder på et faldende opadgående momentum.

For effektivt trade divergenser med SMI Ergodic, traders bør nøje overvåge indikatorens adfærd i forhold til prisen. En nøglestrategi er at se efter divergens ved ekstreme SMI Ergodic-værdier. For eksempel kan en bullish divergens nær -40-niveauet være et stærkt signal for en lang position. På samme måde kan en bearish divergens omkring +40-niveauet være et overbevisende tegn på en kort position.

At inkorporere divergens i handelsstrategier kræver en disciplineret tilgang til bekræftelse. Indgangspunkter bør valideres af yderligere indikatorer såsom glidende gennemsnit, RSI eller MACD. Det er også afgørende at vurdere volumentendenser sammen med divergens for at måle styrken af den potentielle vending.

Risikostyring er altafgørende ved handel med divergenser. Traders bør sætte stop-loss ordrer for at beskytte mod falske signaler og uventede markedsbevægelser. Brugen af risiko-belønningsforhold kan hjælpe med at bestemme levedygtige take-profit niveauer og sikre, at trades er ikke kun indtastet med forsigtighed, men også forladt med præcision.

| Divergens type | SMI Ergodic Behavior | Pris Action | Konfirmationsstrategi |

|---|---|---|---|

| Bullish | Højere lavpunkter | Lavere nedture | Se efter stigende købsvolumen, brug yderligere indikatorer til bekræftelse af indtastning |

| bearish | Lavere højder | Højere højder | Overvåg salgsvolumen, valider med andre tekniske værktøjer |

Ved at fokusere på disse aspekter, traders kan udnytte SMI Ergodic-indikatoren til at spotte potentielle tilbageførsler og forbedre deres handelsbeslutninger med en robust, divergensbaseret tilgang.

3.3. Kombinerer SMI Ergodic med andre tekniske værktøjer

Forbedring af SMI Ergodic-signaler med glidende gennemsnit

Flytte gennemsnit er grundlæggende værktøjer til traders, der giver indsigt i markedets retning. Når SMI Ergodic indikator signalerer en potentiel vending, hvilket bekræfter dette med et glidende gennemsnit kan tilføje et lag af pålidelighed. For eksempel kan en bullish divergens på SMI Ergodic kombineret med priskrydset over et signifikant glidende gennemsnit, såsom 50-dages eller 200-dages, forstærke sandsynligheden for en optrend.

Brug af oscillatorer til yderligere bekræftelse

Oscillatorer ligesom Relative Strength Index (RSI) eller Stokastisk Oscillator er værdifulde til at identificere overkøbte eller oversolgte forhold. Traders kan se efter sammenløb mellem SMI Ergodic divergensen og disse oscillatorer, der når ekstreme niveauer. En bearish divergens på SMI Ergodic, sammen med en RSI-aflæsning over 70, kunne tyde på en forestående nedtur.

Inkorporerer volumenanalyse

Volumenanalyse kan give en dybere forståelse af styrken bag prisbevægelser. En stigning i volumen, der ledsager en bullish SMI Ergodisk divergens, indikerer stærk køberinteresse, hvilket potentielt validerer signalet. Omvendt kan en bearish divergens med stigende salgsvolumen bekræfte et frasalg forude.

Anvendelse af trendlinjer og støtte/modstandsniveauer

Trendlinjer og støtte/modstandsniveauer er afgørende for at definere markedsstrukturen. SMI Ergodics effektivitet forstærkes, når divergenser stemmer overens med et studs fra en trendlinje eller et brud gennem et vigtigt støtte- eller modstandsniveau. Denne justering kan tjene som et robust ind- eller udgangssignal for traders.

| Teknisk værktøj | Formål i kombination med SMI Ergodic | Signalforstærkning |

|---|---|---|

| Flytning Gennemsnit | Bekræft markedsretning | Trend bekræftelse |

| Oscillatorer (RSI, Stokastiske) | Identificer overkøbte/oversolgte forhold | Ekstrem validering |

| Volumenanalyse | Mål styrke af prisbevægelser | Interessebekræftelse |

| Trendlinjer/Support/Modstand | Definer markedsstruktur | Strukturel justering |

Ved at integrere disse tekniske værktøjer med SMI Ergodic-indikatoren, traders kan bortfiltrere støj, øge sandsynligheden for succes trades, og eksekver strategier med større selvtillid.

4. Hvad er de bedste strategier til brug af SMI Ergodic Indicator?

Trend følger med SMI Ergodic Indicator

For at udnytte SMI Ergodic Indicator, trendfølgende strategier er yderst effektive. Traders bør kigge efter SMI Ergodic-linjen for at krydse over signallinjen for at angive en bullish trend, og omvendt er en bearish trend angivet, når SMI Ergodic-linjen krydser under signallinjen. Disse crossovers kan være kraftfulde, når de opstår i forbindelse med et nyligt afvisning af et betydeligt glidende gennemsnit, såsom 50-dages eller 200-dages glidende gennemsnit.

Tilbageførsel Trades og divergens

En anden strategi involverer tilbageførsel trades som er baseret på divergens mellem pris og SMI Ergodic Indicator. En bullish divergens opstår, når prisen registrerer et lavere lavpunkt, men SMI Ergodic danner et højere lavpunkt, hvilket tyder på et svækket nedadgående momentum og en potentiel opadgående vending. På samme måde er en bearish divergens til stede, når prisen rammer et højere højdepunkt, mens SMI Ergodic laver en lavere høj, hvilket indikerer falmende opadgående momentum og en mulig nedadgående vending.

Bekræftelse af udbrud

Til breakout traders, SMI Ergodic Indicator kan bekræfte styrken af et udbrud. Et stærkt træk ledsaget af en tilsvarende kraftig stigning eller fald i SMI Ergodic-værdien tilføjer troværdighed til udbruddet, hvilket tyder på, at det ikke er et falsk signal. Dette gælder især, hvis udbruddet sker med stigende volumen, hvilket kan observeres gennem volumenanalyse.

Kombination med andre tekniske værktøjer

| Strategi | SMI Ergodic Rolle | Komplementært værktøj | Formål |

|---|---|---|---|

| Trend bekræftelse | Retningsbestemt crossover | Flytning Gennemsnit | Bekræft trendens gyldighed |

| Overkøbte/oversolgte skuespil | Ekstreme identifikation | Oscillatorer (RSI, Stokastiske) | Validere momentum ekstremer |

| Styrken af udbrud | Bekræftelse af udbrud | Volumenanalyse | Bekræft udbrud med volumenstyrke |

| Strukturel Trades | Tilpasning til struktur | Trendlinjer/Support/Modstand | Trade afvisninger eller pauser på nøgleniveauer |

Ved at integrere SMI Ergodic med disse strategier og værktøjer, traders kan forbedre deres markedsanalyse og forbedre timingen og pålideligheden af deres trades. Det er afgørende at bruge SMI Ergodic i sammenhæng med overordnede markedsforhold og i forbindelse med andre tekniske analyseværktøjer for at opnå optimale resultater.

4.1. Kortsigtede handelsstrategier

Scalping for profit

Skalpering er populært kortsigtet handelsstrategi der involverer at gøre talrige trades over en dag for at fange små prisbevægelser. Trader'er, der bruger denne metode, sætter typisk tætte stop-tabs og har laserfokus på ind- og udgangssteder. Nøglen til vellykket skalpering ligger i likviditet og volatilitet; meget likvide markeder giver mulighed for hurtig ind- og udgang, mens volatilitet giver de prisbevægelser, der er nødvendige for at opnå en fortjeneste.

momentum Trading

I momentum handel, traders kigge efter højvolumenværdipapirer, der bevæger sig i én retning og forsøge at hoppe med på vognen for at drage fordel af tendensen. At identificere momentum kan involvere at lede efter lagre når nye højder eller nyheder, der sandsynligvis vil forårsage betydelig bevægelse. Timing er kritiskog trader'ere bruger ofte kortsigtede indikatorer som 1-minut eller 5-minutters glidende gennemsnit for at udpege de perfekte ind- og udgangspunkter.

Brug af breakouts

Traders, der fokuserer på udbrud, ser efter tilfælde, hvor prisen bevæger sig uden for et defineret støtte- eller modstandsniveau med øget volumen. Denne strategi bygger på den forudsætning, at sådanne pauser ofte fører til betydelige retningsbestemte bevægelser. Lydstyrke er en nøgleindikator; et breakout ledsaget af høj lydstyrke har en større chance for succes.

| Strategi | Nøgleindikator | Fokus |

|---|---|---|

| Skalpering | Likviditet og volumen | Kraftige stop-tabs, hurtigt trades |

| momentum Trading | Volumen og trend | Følger kortsigtede trends |

| Udbrud | Mængde & Pris | Handel uden for nøgleniveauer |

Nyheder afspilles

Kort sigt traders udnytter ofte den volatilitet, der udløses af nyhedsbegivenheder. Ved handler nyhederne, traders skal være hurtige til at reagere, da markederne kan bevæge sig hurtigt som reaktion på meddelelser. Denne strategi kræver en nyhedskilde i realtid og evnen til hurtigt at analysere den potentielle markedspåvirkning.

Tilbagefald til Middelmåden

Denne strategi er baseret på teorien om, at priser og afkast til sidst vender tilbage til middelværdien eller gennemsnittet. Denne middeltilbageførselsstrategi anvendes typisk på områdeafgrænsede markeder, hvor traders identificere overkøbte og oversolgte forhold ved hjælp af tekniske indikatorer som Relative Strength Index (RSI) eller Bollinger Bands. Der tages positioner, når der observeres en afvigelse fra middelværdien, med forventning om, at priserne vender tilbage til middelniveauet.

4.2. Langsigtede positionshandelsstrategier

Fundamental analyse:

Langsigtede positionshandelsstrategier drejer sig ofte om fundamental analyse. Dette involverer et dybt dyk ned i en virksomheds økonomiske sundhed, ledelseskvalitet, markedsposition og potentiale for fremtidig vækst. Traderere, der anvender denne strategi, leder typisk efter undervurderede aktier eller sektorer med stærke vækstudsigter. De kan have positioner i måneder eller endda år, da de er mindre bekymrede over kortsigtede markedsudsving og mere fokuserede på den langsigtede værdi.

Køb og hold

køb og hold strategi er et klassisk eksempel på langsigtet positionshandel. Traders vælg aktier med stærke fundamentale eller ETF'er spore indekser, råvarer eller andre aktiver og beholde dem gennem markedscyklusser. Denne tilgang drager fordel af renters rente og udbytte, og det kræver mindre tid at overvåge daglige markedsbevægelser. Nøglen her er tålmodighed og en stærk overbevisning i de valgte aktivers langsigtede ydeevne.

Sektorrotation

Traders, der vedtager langsigtede strategier, kan også engagere sig i sektorrotation, at flytte investeringer til sektorer, der forventes at klare sig bedre i den kommende økonomiske cyklus. Denne strategi er afhængig af makroøkonomiske analyser og prognoser for at forudsige sektorpræstationer. For eksempel, under et økonomisk opsving, kan cykliske sektorer som teknologi eller forbrugerdiskretionære begunstiges.

Teknisk analyse for ind- og udrejse

Mens langsigtet traders fokus på fundamentals, kan de stadig bruge teknisk analyse at forfine ind- og udgangspunkter. At identificere langsigtede trendlinjer, støtte og modstandsniveauer kan hjælpe traders maksimerer afkastet ved at gå ind til en mere favorabel pris og sætte strategiske stop-loss-ordrer for at beskytte mod betydelige nedture.

| Strategi | Fokusområde | Beskrivelse |

|---|---|---|

| Fundamental analyse: | Virksomhed/aktiv sundhed | Dybdegående undersøgelse af økonomi, ledelse og markedsposition. |

| Køb og hold | Langsigtet værdi | Besidder stærke aktiver gennem markedscyklusser for at drage fordel af udbytte og renters rente. |

| Sektorrotation | Økonomiske cyklusser | Allokering af investeringer til sektorer, der sandsynligvis vil klare sig bedre baseret på makroøkonomiske tendenser. |

| Teknisk analyse | Indgangs-/udgangspunkter | Brug af diagrammønstre til at bestemme optimale tidspunkter for at gå ind eller ud af en position. |

Ved at integrere disse strategier, langsigtet position traders sigter mod at opbygge en robust portefølje, der kan klare kortsigtet markedsvolatilitet og samtidig udnytte vækstpotentialet over længere perioder.

4.3. Risikostyringsteknikker med SMI Ergodic Indicator

Risikostyringsteknikker med SMI Ergodic Indicator

SMI Ergodic Indicator, et værktøj, der bruges af traders til at måle markedsmomentum, kan være en effektiv komponent i en risikostyringsstrategi. At give klare signaler for potentielle trendvendinger muliggør traders for at justere deres positioner, før store markedsbevægelser. Indikatoren består af to linjer: SMI-linjen og Signallinjen. EN crossover af disse linjer kan indikere en trendændring, som traders kan bruge som en udløser til at stramme stop eller tage overskud.

Positionsstørrelsen kan forfines ved hjælp af SMI Ergodic Indicator. For eksempel, når SMI-linjen er i en stærk opadgående tendens over signallinjen, traders kan øge deres positionsstørrelse på en kontrolleret måde. Omvendt, hvis SMI-linjen krydser under Signallinjen, kan det være et signal til reducere eksponeringen eller skift til aktiver, der viser stærkere momentum.

Lokal område stop-loss ordrer baseret på SMI Ergodic Indicator kan hjælpe med at beskytte kapital. Traders kan placere et stop-loss lige under et nyligt lavpunkt, hvis SMI-linjen er over signallinjen, hvilket tyder på en optrend. Hvis SMI-linjen er under signallinjen, hvilket indikerer en potentiel nedadgående trend, kan et stop-loss sættes lige over en nylig høj.

Diversificering, selvom det ikke er en direkte funktion af SMI Ergodic Indicator, supplerer dens brug. Ved at sprede investeringer på tværs af forskellige aktiver, der viser positive momentumsignaler fra SMI Ergodic Indicator, traders kan mindske risikoen yderligere. Denne tilgang stemmer overens med sektorrotationsstrategier, hvor aktiver inden for sektorer, der er klar til vækst, foretrækkes.

Inkorporering af SMI Ergodic Indicator i en bredere handelsplan er afgørende. Den bør bruges sammen med andre analysemetoder, såsom fundamental analyse eller andre tekniske indikatorer, for at bekræfte signaler og styrke beslutningstagningen. Denne mangefacetterede tilgang er nøglen til at styre risiko og øge potentialet for ensartet handelsoverskud.