1. Hvad er den ultimative oscillator?

Inden for handel er divergens mellem Ultimate Oscillator og prishandling er et afgørende signal for tradekr. En bullish divergens opstår, når prisen registrerer et lavere lavpunkt, men oscillatoren danner et højere lavpunkt, hvilket tyder på en svækkelse nedad momentum. Omvendt er en bearish divergens, når prisen rammer et højere højdepunkt, mens oscillatoren skaber et lavere højdepunkt, hvilket indikerer fading opadgående momentum. Traders bør holde øje med disse divergensmønstre nøje, da de ofte går forud for betydelige prisvendinger.

The Ultimate Oscillators formel er en blanding af tre forskellige tidsperioder oscillatorer, typisk 7-perioder, 14-perioder og 28-perioder. Den endelige værdi er en vægtet sum af disse tre oscillatorer, hvor de længere tidsperioder får mindre vægt. Denne vægtning er baseret på troen på, at nyere data er mere relevante for de aktuelle markedsforhold.

Her er en grundlæggende oversigt over beregningsprocessen:

- Beregn købstrykket (BP) og det sande område (TR) for hver periode.

- Sum BP og TR for hver af de tre tidsrammer.

- Opret en rå score for hver tidsramme ved at dividere summen af BP med summen af TR.

- Anvend en vægt på hver tidsramme (7-perioden har den højeste vægt, efterfulgt af 14-perioden og derefter 28-perioden).

- Den endelige Ultimate Oscillator-aflæsning er den vægtede sum af de tre tidsrammer.

Effektiv brug af Ultimate Oscillator involverer ikke bare at genkende overkøbte eller oversolgte forhold, men også at forstå, hvordan oscillatoren opfører sig i forhold til prisen. For eksempel, hvis markedet laver nye højder, men Ultimate Oscillator ikke gør, kan det være et tegn på, at markedet er ved at løbe tør for damp.

Desuden traders kan også ansætte andre teknisk analyse værktøjer i forbindelse med Ultimate Oscillator til at bekræfte signaler. For eksempel kan brug af trendlinjer, støtte- og modstandsniveauer og volumenanalyse give en mere robust handelsstrategi.

Nøglepunkter at huske, når du bruger Ultimate Oscillator omfatte:

- Overvåg for divergens mellem oscillatoren og prisen for at identificere potentielle reverseringer.

- Betragt tærskelniveauerne for overkøbt (>70) og oversolgt (<30) som advarsler snarere end absolutte købs- eller salgssignaler.

- Brug flere tekniske analyseværktøjer til at bekræfte signalerne fra Ultimate Oscillator for øget pålidelighed.

- Vær opmærksom på markedskonteksten og sørg for, at signaler fra oscillatoren stemmer overens med den bredere markedstendens.

Ved at tage højde for disse aspekter, traders kan udnytte Ultimate Oscillator til at få indsigt i markedsmomentum og træffe mere informerede handelsbeslutninger.

2. Hvordan opsætter man den ultimative oscillator?

Konfiguration af den ultimative oscillator til optimal ydeevne

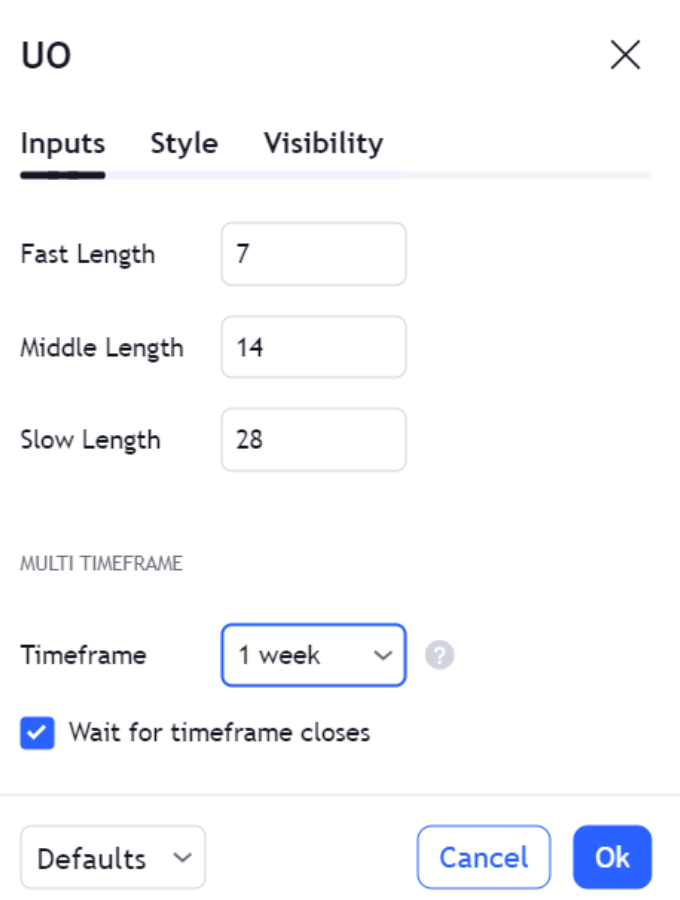

Ved opsætning af Ultimate Oscillator, er det afgørende at skræddersy det til din handelsstrategi og den unikke adfærd på det marked, du analyserer. Her er en trin-for-trin guide til, hvordan du tilpasser dette kraftfulde værktøj:

- Vælg tidsrammer:

- Kortvarig periode: 7 dage

- Mellemliggende periode: 14 dage

- Langsigtet periode: 28 dage

Disse perioder kan justeres baseret på aktivets volatilitet og traders præference for mere eller mindre følsomhed.

- Juster tærskler for overkøbt/oversolgt:

- Standardindstillinger:

- Overkøbt niveau: 70

- Oversolgt niveau: 30

- Justerede indstillinger for høj volatilitet:

- Overkøbt niveau: 80

- Oversolgt niveau: 20

Justering af disse niveauer kan hjælpe med at tilpasse sig forskellige markedsforhold og reducere falske signaler.

- Standardindstillinger:

- Finjustering og backtesting:

- Brug historiske data til backtest forskellige indstillinger.

- Analyser frekvensen og nøjagtigheden af de genererede signaler.

- Juster tidsrammer og tærskler for at finde den bedste pasform til din handelsstil.

Vigtige overvejelser:

- Markedscyklusser: Sørg for, at de valgte tidsrammer repræsenterer de forskellige cyklusser på markedet tilstrækkeligt.

- Aktivets egenskaber: Overvej aktivets unikke prismønstre og volatilitet.

- Risiko Tolerance: Juster oscillatorindstillingerne med din risikostyringsstrategi.

Ved omhyggeligt at konfigurere Ultimate Oscillator, traders kan øge dens effektivitet, hvilket fører til mere informerede handelsbeslutninger. Husk, målet er at integrere oscillatoren i din overall handelsplan, der supplerer andre analyseteknikker og indikatorer.

| Tidsramme | Standardindstilling | Justeret indstilling (høj volatilitet) |

|---|---|---|

| Kort sigt | 7 dage | Kan tilpasses baseret på aktiv |

| Mellem | 14 dage | Kan tilpasses baseret på aktiv |

| Langsigtet | 28 dage | Kan tilpasses baseret på aktiv |

| Overkøbt niveau | 70 | 80 |

| Oversolgt niveau | 30 | 20 |

Det er vigtigt regelmæssigt at gennemgå og justere indstillingerne for Ultimate Oscillator efterhånden som markedsforholdene ændrer sig. Kontinuerlig forfining vil hjælpe med at bevare relevansen og nøjagtigheden af de signaler, den giver.

2.1. Valg af de rigtige tidsrammer

I den dynamiske handelsverden er Ultimate Oscillator skiller sig ud som et alsidigt værktøj til at måle markedsmomentum gennem sin multi-timeframe-analyse. For at udnytte sit fulde potentiale, traders skal finjuster oscillatorens indstillinger at tilpasse sig deres handelsstrategi og markedets karakteristika.

Dag traders, der søger at udnytte hurtige markedsbevægelser, kan finde standardindstillingerne for træge. Ved at justere perioderne til 5, 10 og 15, kan de øge oscillatorens følsomhed over for øjeblikkelige prisændringer og derved opnå rettidige signaler, der er afgørende for denne højfrekvente handelsstil.

På den anden side, svinge traders opererer typisk på en bredere tidshorisont med det formål at fange større markedsudsving. For dem er en konfiguration af 10, 20 og 40 perioder kunne være mere passende. Denne justering hjælper med at udjævne den kortsigtede volatilitet, hvilket giver et klarere overblik over det underliggende trendmomentum.

Processen med at kalibrere Ultimate Oscillator bør omfatte backtesting, en metode til at anvende oscillatoren på tidligere markedsdata for at vurdere dens effektivitet. Dette trin er vigtigt for at identificere de mest produktive indstillinger for traders specifikke mål.

| Handelsstil | Kort periode | Mellemperiode | Lang periode |

|---|---|---|---|

| Day Trading | 5 | 10 | 15 |

| Swing Trading | 10 | 20 | 40 |

Backtesting resultater vejlede traders i at finpudse perioderne, og sikre at oscillatorens signaler er afstemt efter markedets rytmer. Det handler ikke kun om at finde en ensartet indstilling, men om at opdage den unikke kombination, der giver genlyd med markedets puls.

Backtesting resultater vejlede traders i at finpudse perioderne, og sikre at oscillatorens signaler er afstemt efter markedets rytmer. Det handler ikke kun om at finde en ensartet indstilling, men om at opdage den unikke kombination, der giver genlyd med markedets puls.

The Ultimate Oscillators design til reducere falske signaler er særlig fordelagtig på volatile markeder. Ved at integrere signaler fra flere tidsrammer giver det et mere omfattende overblik, hvilket reducerer sandsynligheden for at blive vildledt af tilfældige prisudsving.

I sidste ende afhænger den effektive brug af Ultimate Oscillator på en traders evne til tilpasse sig skiftende markedsforhold. Regelmæssig gennemgang og justering af tidsperioderne kan hjælpe med at opretholde relevansen og nøjagtigheden af de signaler, det giver. Denne kontinuerlige forfiningsproces er det, der tillader traders at forblive i trit med markedets ebbe og flod, og træffe informerede beslutninger, der er baseret på en grundig analyse af momentumtendenser.

2.2. Justering af niveauerne for overkøbt og oversolgt

Justering af overkøbte og oversolgte niveauer på Ultimate Oscillator kan give en mere skræddersyet tilgang til generering trade signaler. Standardindstillingerne stemmer muligvis ikke altid overens med de unikke karakteristika for forskellige handelsinstrumenter eller markedets aktuelle volatilitetsklima.

På meget volatile markeder er sandsynligheden for hurtige prisudsving højere, hvilket kan føre til falske signaler med standardtærsklerne. Ved tilpasning af niveauerne for overkøbt og oversolgt, traders kan afbøde disse falske signaler:

- Overkøbt tærskel: Sænk til 65

- Oversolgt tærskel: Forøg til 35

Denne justering hjælper med at filtrere støjen fra og fokusere på mere robuste signaler.

For mindre volatile markeder, hvor prisbevægelserne er mere afdæmpede, kan tærsklerne justeres for at fange de længere tendenser uden at reagere på mindre prisudsving:

- Overkøbt tærskel: Hæv til 75

- Oversolgt tærskel: Sænk til 25

Dette tillader traders at tage advantage af hele bevægelsesområdet, før et signal genereres.

Backtesting er et væsentligt trin i denne proces. Ved at analysere, hvordan forskellige indstillinger ville have fungeret tidligere, traders kan måle den potentielle effektivitet af deres justeringer. Det er afgørende at forfine disse indstillinger løbende, da markedsforholdene kan ændre sig, hvilket gør tidligere optimale niveauer mindre effektive.

Nøgleovervejelser for justering:

- Markedsvolatilitet: Højere volatilitet kan nødvendiggøre strammere niveauer for at undgå falske signaler.

- Risiko Tolerance: Mere konservativ traders foretrækker måske bredere bånd for at sikre stærkere signaler.

- Instrumentets egenskaber: Nogle instrumenter kan i sagens natur have forskellige volatilitetsprofiler, der kræver unikke indstillinger.

- Backtesting resultater: Historisk ydeevne kan guide justeringen af niveauer for fremtiden trades.

- Markedsbetingelser: Tilpasning til de aktuelle markedsforhold kan øge relevansen af signalerne.

Ved at tilpasse de overkøbte og oversolgte niveauer af Ultimate Oscillator, traders kan forbedre kvaliteten af deres trade signaler, hvilket potentielt kan føre til bedre handelsresultater. Det er dog afgørende at nærme sig denne tilpasning med en strategisk tankegang, i betragtning af de forskellige faktorer, der påvirker effektiviteten af disse tekniske indikatorer.

3. Hvordan beregner man den ultimative oscillator?

Ved anvendelse af Ultimate Oscillator in handelsstrategier, er det vigtigt at forstå ikke kun beregningen, men også nuancerne af, hvordan det kan signalere potentielle handelsmuligheder. Divergens spiller en nøglerolle her; hvis prisen på et aktiv laver en ny høj eller lav, som ikke afspejles i oscillatoren, kan dette indikere en svækkelsestendens og en potentiel vending.

Her er en trin-for-trin opdeling af beregningsprocessen:

- Bestem den sande lave (TL):

- TL = Lavere af Dagens Lav eller Gårsdagens Luk

- Beregn købstryk (BP):

- BP = Dagens Luk - TL

- Etabler det sande område (TR):

- TR = Højere af dagens høje - dagens laveste, dagens høje - gårsdagens tætte eller gårsdagens lukkede - dagens lave

- Beregn de gennemsnitlige forhold for hver periode:

- Gennemsnit7 = (Sum af BP i 7 perioder) / (Sum af TR i 7 perioder)

- Gennemsnit14 = (Sum af BP i 14 perioder) / (Sum af TR i 14 perioder)

- Gennemsnit28 = (Sum af BP i 28 perioder) / (Sum af TR i 28 perioder)

- Anvend vægtningerne:

- Vægtet gennemsnit = (4 x gennemsnit 7 + 2 x gennemsnit 14 + gennemsnit 28)

- Normaliser oscillatoren:

- UO = 100 x (vægtet gennemsnit / 7)

Fortolkning af den ultimative oscillator involverer at lede efter specifikke mønstre og signaler:

- Overkøbt og oversolgt betingelser: Som nævnt kan aflæsninger over 70 og under 30 indikere henholdsvis overkøbte og oversolgte forhold.

- Divergens: Når prisen laver en ny høj eller lav, som ikke er bekræftet af oscillatoren, tyder det på en mulig prisvending.

- Tærskelbrud: Et træk over den øvre tærskel kan signalere starten på en bullish fase, mens et brud under den nedre tærskel kan indikere begyndelsen på en bearish fase.

Praktiske overvejelser vedr traders omfatte:

- Justering af tærskler: Afhængigt af aktivets volatilitet, traders skal muligvis justere tærsklerne for overkøb og oversolgt for bedre at passe til markedets karakteristika.

- Bekræftelse: Brug af Ultimate Oscillator i forbindelse med andre tekniske analyseværktøjer kan give stærkere bekræftelse af handelssignaler.

- Tidsramme følsomhed: Oscillatoren kan anvendes til forskellige tidsrammer, men traders skal være opmærksom på, at dens følsomhed og signaler kan variere i overensstemmelse hermed.

Ved at integrere Ultimate Oscillator i en omfattende handelsstrategi, traders kan bedre måle momentum og potentielle vendepunkter på markedet. Det er et værktøj, der tilføjer dybde til teknisk analyse og kan hjælpe med at træffe mere informerede handelsbeslutninger.

3.1. Forstå købspresset

Ved vurdering af markedsforhold, traders leder ofte efter mønstre i købspres for at informere deres strategier. For eksempel, øget købepres over på hinanden følgende perioder kan tyde på en stærk bullish stemning, der potentielt kan føre til et breakout. Omvendt faldende købspres kan antyde en svækkelsestendens eller forestående priskorrektion.

Nøgleindikatorer for købspres omfatte:

- Højere højder: Når prisen konsekvent lukker på højere niveauer end tidligere sessioner.

- Stigende lydstyrke: En stigning i handelsvolumen kan ledsage øget købspres, hvilket forstærker tendensen.

- Prismønstre: Bullish mønstre såsom 'kop og håndtag' eller 'stigende trekant' kan indikere opbyggende købspres.

Traders supplerer ofte Ultimate Oscillator med andre værktøjer til at bekræfte købstryksignaler:

| Teknisk indikator | Formål |

|---|---|

| Flytning Gennemsnit | At identificere retningen af tendensen |

| Volumenoscillator | At måle ændringer i volumen, som kan bekræfte købstryk |

| RSI (Relative Strength Index) | For at måle styrken af købspresset |

| MACD (Bevægende gennemsnitskonvergensdivergens) | For at bekræfte momentumet bag købspresset |

Effektiv udnyttelse af Ultimate Oscillator involverer at lede efter divergens mellem oscillatoren og prishandlingen. Hvis oscillatoren laver højere højder, mens prisen ikke gør det, kan det indikere underliggende styrke, der kan føre til en opadgående prisbevægelse.

Traders bør altid være opmærksomme på markedskonteksten, når de fortolker købspres. Nyhedsbegivenheder, økonomiske dataudgivelser og markedsstemning kan alle påvirke købspresset og i forlængelse heraf pålideligheden af signaler fra Ultimate Oscillator. Det anbefales at bruge en kombination af teknisk analyse, fundamental analyse, og risikostyringsteknikker til at træffe informerede handelsbeslutninger.

3.2. Opsummering af de gennemsnitlige gevinster og tab

Når du bruger Ultimate Oscillator, spiller processen med at summere gennemsnitlige gevinster og tab en central rolle i at generere pålidelige signaler. gevinster opstå, når den aktuelle periodes lukkekurs er højere end den foregående periodes, og tab registreres, når den aktuelle periodes lukkekurs er lavere.

Traders sum gevinster og tab over forudbestemte perioder, typisk ved brug af tidsrammer på 7, 14og 28 perioder. Disse repræsenterer henholdsvis kortsigtede, mellemlange og langsigtede markedstendenser. Metoden til beregning af gennemsnittet er ligetil: summer gevinsterne eller tabene for hver tidsramme og divider derefter med antallet af perioder.

Sådan er beregningen opdelt for hver tidsramme:

| Tidsramme (perioder) | Beregning af gennemsnitlig gevinst eller tab |

|---|---|

| 7 | (Summen af gevinster eller tab) / 7 |

| 14 | (Summen af gevinster eller tab) / 14 |

| 28 | (Summen af gevinster eller tab) / 28 |

Disse gennemsnit vægtes derefter og integreres i Ultimate Oscillator-formlen, hvilket giver en værdi, der svinger mellem 0 og 100. Det er vigtigt for traders for at opdatere disse gennemsnit med hver ny periode for at opretholde oscillatorens nøjagtighed. Ved flittigt at opsummere de gennemsnitlige gevinster og tab, forbliver Ultimate Oscillator et pålideligt værktøj til at identificere potentielle købs- eller salgspoint i handelslandskabet.

3.3. Anvendelse af formlen

Ved brug af Ultimate Oscillator i handelsstrategier er det vigtigt at erkende forskelle mellem oscillatoren og prishandlingen. EN bullish divergens opstår, når prisen laver et lavere lavpunkt, men oscillatoren laver et højere lavpunkt, hvilket tyder på en potentiel opadgående prisvending. Omvendt, a bearish divergens er, når prisen rammer en højere højde, mens oscillatoren danner en lavere høj, hvilket indikerer mulig nedadgående prisbevægelse.

Overkøbte og oversolgte forhold er kritiske signaler fra Ultimate Oscillator. Traders leder ofte efter:

- Overkøbte forhold (UO > 70): Dette kan betyde, at aktivet kan være overvurderet, og en priskorrektion kan være nært forestående.

- Oversolgte forhold (UO < 30): Dette kan indikere, at aktivet er undervurderet, og en prisstigning kan være i horisonten.

Bekræftelse med prishandling er en forsigtig tilgang. Traders bør se efter, at prisen bryder igennem en trendlinje eller modstands-/støtteniveau, efter at oscillatoren signalerer en potentiel vending.

Tidsrammejustering er også et væsentligt aspekt. At justere oscillatorens signaler med den bredere markedstendens kan øge pålideligheden af handelssignalerne.

| Signaltype | Oscillatortilstand | Pris Action | Potentiel handelshandling |

|---|---|---|---|

| Bullish divergens | Højere Lav i UO | Lavere Lav i Pris | Overvej lang position |

| Bearish divergens | Lavere Høj i UO | Højere Høj i Pris | Overvej kort position |

| overkøbt | UO > 70 | - | Overvåg for salgssignaler |

| oversolgt | UO < 30 | - | Overvåg for købssignaler |

Risikostyring bør altid ledsage brugen af Ultimate Oscillator. Indstilling stop tab ordrer og at tage overskud på forudbestemte niveauer kan hjælpe med at håndtere potentielle tab og fastlåse gevinster.

Kombination af Ultimate Oscillator med andre indikatorer kan give yderligere lag af bekræftelse. For eksempel kan brug af glidende gennemsnit, volumen eller endda mønstre på prisdiagrammet øge effektiviteten af de signaler, der genereres af Ultimate Oscillator.

At inkorporere Ultimate Oscillator i et handelssystem kræver øvelse og opmærksomhed på markedsnuancer. Som med enhver teknisk indikator er den ikke idiotsikker og bør bruges sammen med en velafrundet handelsplan.

4. Hvad er de bedste strategier til at bruge den ultimative oscillator?

Indstilling af de rigtige tærskler er kritisk, når du arbejder med Ultimate Oscillator. Mens almindelige niveauer er sat til 70 for overkøbt og 30 for oversolgt, kan justering af disse tærskler for bedre at passe til aktivets volatilitet forbedre signalnøjagtigheden. Et mere volatilt aktiv kan kræve en højere tærskel for at undgå falske signaler, hvorimod et mindre volatilt aktiv måske har brug for en lavere tærskel for at være følsom nok til at registrere meningsfulde bevægelser.

Timing af ind- og udgange er et andet aspekt, hvor Ultimate Oscillator kan være til stor hjælp. Traders bør se efter perioder, hvor oscillatoren bevæger sig ud af det overkøbte eller oversolgte område, hvilket kan indikere et momentumskift. Indtastning af en trade Når oscillatoren krydser tilbage gennem 70 eller 30 niveauet, kan det være en strategi til at fange begyndelsen på en potentiel trend.

Ultimative oscillatorparametre:

| Parameter | Beskrivelse |

|---|---|

| Kortvarig periode | Typisk 7 perioder |

| Mellemperiode | Normalt 14 perioder |

| Langsigtet periode | Ofte sat til 28 perioder |

| Overkøbt tærskel | Normalt 70 (justerbar) |

| Oversolgt Tærskel | Typisk 30 (justerbar) |

Risikostyring er afgørende, når du bruger Ultimate Oscillator. Traders bør altid indstille stop-loss ordrer for at beskytte mod markedsvendinger, der kan forekomme, selv efter et signal er blevet givet. Ved at styre risiko og bevare kapital, traders kan sikre, at de forbliver i spillet, selv når en trade går ikke som planlagt.

Inkorporering af den ultimative oscillator i en omfattende handelsplan der tager højde for individuel risikotolerance og handelsstil er altafgørende. Traders bør teste deres strategier ved hjælp af historiske data for at forstå, hvordan oscillatoren klarer sig under forskellige markedsforhold. Denne praksis kan hjælpe med at forfine brugen af Ultimate Oscillator og skræddersy den til traders specifikke behov.

Udnyttelse af den ultimative oscillator til trendbekræftelse kan give et ekstra lag af validering til tradekr. Når markedet er i trend, bør oscillatoren generelt trende i samme retning. Hvis oscillatoren begynder at afvige fra kurstendensen, kan det signalere, at tendensen er ved at blive svækket, og en vending kan være nært forestående.

4.1. Identifikation af divergenssignaler

Når du inkorporerer divergenssignaler i en handelsstrategi, er det afgørende at overvåge markedskonteksten. Divergens alene er muligvis ikke en tilstrækkelig indikator for en trendvending, da det nogle gange kan føre til falske signaler. Traders bør overveje følgende aspekter for at øge pålideligheden af divergens:

- Volumen: Højere handelsvolumen på bekræftelseslyset for trendvending kan styrke divergenssignalet.

- Support og modstandsniveauer: En divergens, der falder sammen med et centralt støtte- eller modstandsniveau, kan give yderligere validering.

- Trendvarighed: Afvigelser, der opstår efter langvarige tendenser, kan være mere signifikante end dem, der opstår efter kortvarige tendenser.

Traders kan også anvende andre tekniske indikatorer såsom glidende gennemsnit, Bollinger Bånd eller Relative Strength Index (RSI) for at bekræfte de signaler, der foreslås af divergens med Ultimate Oscillator.

| Divergens type | Pris Action | Ultimativ Oscillator Action | Bekræftelsessignal |

|---|---|---|---|

| Bullish | Ny lav | Højere Lav | Oscillator stiger over seneste top |

| bearish | Ny Høj | Lavere Høj | Oscillator falder under seneste trug |

Risikostyring er en uundværlig komponent ved handel på divergenssignaler. Indstilling af stop-loss-ordrer på strategiske niveauer kan hjælpe med at afbøde potentielle tab, hvis markedet ikke bevæger sig som forventet. Derudover traders bør dimensionere deres positioner passende og undgå overeksponering for en enkelt trade.

Ved at integrere divergenssignaler med andre tekniske analyseværktøjer og sund risikostyringspraksis, traders kan forbedre deres beslutningsproces og stræbe efter en afbalanceret handelstilgang.

4.2. Handel med Breakout

Ved inkorporering af Ultimate Oscillator ind i en breakout-strategi, traders bør nøje overvåge oscillatorens adfærd i forhold til prisbevægelser. Ultimate Oscillator kombinerer kortsigtede, mellemliggende og langsigtede glidende gennemsnit for at give et omfattende momentumsignal.

| Pris Action | Ultimate Oscillator | Fortolkning |

|---|---|---|

| Prisbrud over modstand | Oscillator bryder over sin høje | Bullish bekræftelse |

| Prisbrud under support | Oscillator bryder under sit lave niveau | Bearish bekræftelse |

| Pris nærmer sig modstand | Oscillator nærmer sig høj uden breakout | Potentielt bullish momentum |

| Pris nærmer sig support | Oscillator nærmer sig lav uden breakout | Potentielt bearish momentum |

Divergens spiller en nøglerolle i vurderingen af gyldigheden af et udbrud. Når prisen bryder ud, men Ultimate Oscillator ikke bekræfter flytningen, kan det være et tegn på en svagt udbrud eller falsk signal. En divergens, hvor prisen laver en ny høj eller lav, men oscillatoren ikke gør det, er et rødt flag for traders.

Indgangspunkter bør vælges med omhu, ideelt efter at Ultimate Oscillator bekræfter udbruddet. Traders kan se efter, at oscillatoren bevæger sig ud over sine seneste ekstremer som et tegn på robust momentum.

| Indgangstilstand | Handling |

|---|---|

| Bekræftet udbrud med oscillatoraftale | Overvej at komme ind trade |

| Udbrud uden oscillatorbekræftelse | Udvis forsigtighed eller undgå trade |

| Oscillator divergens | Reevaluere trade gyldighed |

Risikostyring er afgørende, og et velplaceret stop-loss kan hjælpe med at afbøde potentielle tab. Traders kan sætte et stop-loss lige under breakout-niveauet for lange positioner eller lige over for korte positioner.

tidsramme for Ultimate Oscillator bør flugte med traders strategi. Kortere tidsrammer kan være mere følsomme over for prisændringer, mens længere tidsrammer kan bortfiltrere støj.

| Tidsramme | Følsomhed | Egnethed |

|---|---|---|

| Kort sigt | Høj | Aggressiv handel |

| Langsigtet | Lav | Konservativ handel |

Inkorporering af Ultimate Oscillator i breakout-handel kan give traders med en kraftfuldt værktøj til at identificere og bekræfte potentielle tendenser. Ved at være opmærksom på oscillatorens bekræftelse og divergens og ved at koble den med volumenanalyse, traders kan udføre mere informeret og strategisk trades.

4.3. Kombination med andre tekniske indikatorer

Ultimativ oscillator + glidende gennemsnit

| Markedstilstand | Glidende gennemsnit | Ultimativt oscillatorsignal | Potentiel handling |

|---|---|---|---|

| optrend | Pris over MA | overkøbt | Overvåg for potentielt salg |

| nedtrend | Pris under MA | oversolgt | Overvåg for potentielt køb |

| spænder | Pris svingende omkring MA | Divergens | Overvej køb/sælg baseret på divergens |

Ultimativ oscillator + RSI

| Ultimate Oscillator | RSI | Markedstilstand | Potentiel handling |

|---|---|---|---|

| overkøbt | overkøbt | Bearish vending Sandsynligvis | Overvej at sælge |

| oversolgt | oversolgt | Bullish vending Sandsynligvis | Overvej at købe |

| Divergens | Divergens | Mulig trendvending | Bekræft med andre indikatorer |

Ultimate Oscillator + Bollinger Bands

| Ultimativt oscillatorsignal | Bollinger Band Interaktion | Volatilitet | Potentiel handling |

|---|---|---|---|

| Afslut Overkøbt | Prisen berører det øvre bånd | Høj | Muligt salg ved tilbageførsel |

| Afslut Oversold | Prisen berører nederste bånd | Høj | Muligt køb ved tilbageførsel |

| Neutral | Pris indenfor bånd | Normal | Afvent yderligere signaler |

Ultimativ Oscillator + Stokastisk Oscillator

| Ultimate Oscillator | Stokastisk Oscillator | Markedsmomentum | Potentiel handling |

|---|---|---|---|

| Bullish momentum | Bullish Crossover | Stigende | Overvej at købe |

| Bearish momentum | Bearish Crossover | Faldende | Overvej at sælge |

| Divergens | Divergens | Uncertain | Brug yderligere analyse |

Ultimativ Oscillator + MACD

| Ultimate Oscillator | MACD | Trend bekræftelse | Potentiel handling |

|---|---|---|---|

| Bullish Crossover | MACD over signallinjen | Bekræftet optrend | Overvej at købe |

| Bearish Crossover | MACD under signallinjen | Bekræftet nedadgående trend | Overvej at sælge |

| Divergens | Divergens | Trendsvaghed | Revurder position |

Vigtige overvejelser:

- Confluence mellem indikatorer styrkes trade signaler.

- Divergens kan være et tidligt varsel om en potentiel trendvending.

- Volatilitet vurdering er afgørende for at bestemme ind- og udgangspunkter.

- Risikostyring er bydende nødvendigt, herunder brug af stop-loss-ordrer.

- Oscillatorer bør ikke anvendes isoleret; markedskontekst er væsentlig.

- Almindelig backtesting af strategier hjælper med at forfine deres effektivitet.