1. Oversigt over historisk volatilitetsindikator

1.1 Hvad er historisk volatilitet?

Historisk volatilitet (HV) er et statistisk mål for spredningen af afkast for et givet værdipapir eller markedsindeks over en bestemt periode. I det væsentlige kvantificerer det, hvor meget prisen på et aktiv har varieret i fortiden. Dette mål er udtrykt som en procentdel og bruges ofte af traders og investorer til at måle risiko forbundet med et bestemt aktiv.

1.2 Betydning på finansielle markeder

Betydningen af historisk volatilitet ligger i dens evne til at give indsigt i tidligere kursbevægelser på et aktiv, hvilket er afgørende for at træffe informerede handelsbeslutninger. Høj volatilitet indikerer større prisudsving og potentielt højere risiko, mens lav volatilitet tyder på mere stabile og mindre risikable prisbevægelser.

1.3 Hvordan historisk volatilitet adskiller sig fra implicit volatilitet

Det er vigtigt at skelne historisk volatilitet fra implicit volatilitet (IV). Mens HV ser på tidligere prisbevægelser, er IV fremadskuende og afspejler markedets forventninger til fremtidig volatilitet, typisk afledt af optionspriser. HV tilbyder en faktuel registrering af tidligere markedsadfærd, hvorimod IV er spekulativ.

1.4 Anvendelser i handel og investering

Traders ofte brug historisk volatilitet at vurdere, om et aktivs nuværende pris er høj eller lav sammenlignet med dets tidligere udsving. Denne vurdering kan hjælpe med at træffe beslutninger om ind- og udgangspunkter på markedet. Investorer kan bruge HV til at justere deres porteføljes risikoeksponering og foretrækker aktiver med lavere volatilitet for en mere konservativ strategi.

1.5 Typer af historisk volatilitet

Der er flere typer historisk volatilitet, herunder:

- Kortsigtet volatilitet: Typisk beregnet over perioder som 10 eller 20 dage.

- Mellemlang volatilitet: Måles ofte over 50 til 60 dage.

- Langsigtet volatilitet: Analyseret over længere perioder, såsom 100 dage eller mere.

Hver type tjener forskelligt handelsstrategier og investeringshorisonter.

ALDRIG annoncevantages og begrænsninger

Advantages:

- Giver et klart historisk perspektiv på markedsadfærd.

- Nyttig både på kort sigt traders og langsigtede investorer.

- Hjælper med at identificere perioder med høj risiko og potentiel markedsustabilitet.

Begrænsninger:

- Tidligere resultater er ikke altid vejledende for fremtidige resultater.

- Tager ikke højde for pludselige markedsbegivenheder eller ændringer.

- Kan være mindre effektiv på markeder med strukturelle ændringer.

| Aspect | Beskrivelse |

|---|---|

| Definition | Mål for spredningen af afkast for et værdipapir eller markedsindeks over en bestemt periode. |

| Udtryk | Præsenteret som en procentdel. |

| Brug | Vurdering af risiko, forståelse af tidligere prisbevægelser, formulering af handelsstrategi. |

| Typer | Kortsigtet, Mellemlang sigt, Langsigtet. |

| Advantages | Historisk perspektiv, nytte på tværs af handelsstrategier, risikoidentifikation. |

| Begrænsninger | Tidligere præstationsbegrænsning, pludselig udelukkelse af markedshændelser, problemer med strukturelle ændringer. |

2. Beregningsproces for historisk volatilitet

Beregningen af historisk volatilitet involverer flere trin, primært omkring statistiske mål. Målet er at kvantificere graden af variation i et værdipapirs pris over en bestemt periode. Her er en oversigt over processen:

2.1 Dataindsamling

Indsaml først de historiske prisdata for værdipapiret eller indekset. Disse data bør inkludere daglige lukkekurser over den periode, som du ønsker at beregne volatilitet for, typisk 20, 50 eller 100 handelsdage.

2.2 Beregning af daglige afkast

Beregn de daglige afkast, som er den procentvise prisændring fra den ene dag til den anden. Formlen for dagligt afkast er:

Daily Return = [(Today's Closing Price / Yesterday's Closing Price) - 1] x 100

2.3 Standardafvigelsesberegning

Beregn derefter standardafvigelsen for disse daglige afkast. Standardafvigelsen er et mål for mængden af variation eller spredning i et sæt værdier. En høj standardafvigelse indikerer større volatilitet. Brug den standardafvigelsesformel, der gælder for dit datasæt (stikprøve eller population).

2.4 Annualisering af volatiliteten

Da der anvendes daglige afkast, er den beregnede volatilitet daglig. For at annualisere det (dvs. at konvertere det til et årligt mål), ganges standardafvigelsen med kvadratroden af antallet af handelsdage i et år. Det typiske tal, der bruges, er 252, som er det gennemsnitlige antal handelsdage på et år. Formlen for årlig volatilitet er således:

Annualized Volatility = Standard Deviation of Daily Returns x √252

| Trin | Proces |

|---|---|

| Dataindsamling | Saml historiske daglige lukkepriser |

| Daglige afkast | Beregn den procentvise ændring i prisen fra dag til dag |

| Standardafvigelse | Beregn standardafvigelsen for daglige afkast |

| Annualisering | Multiplicer standardafvigelsen med √252 for at annualisere |

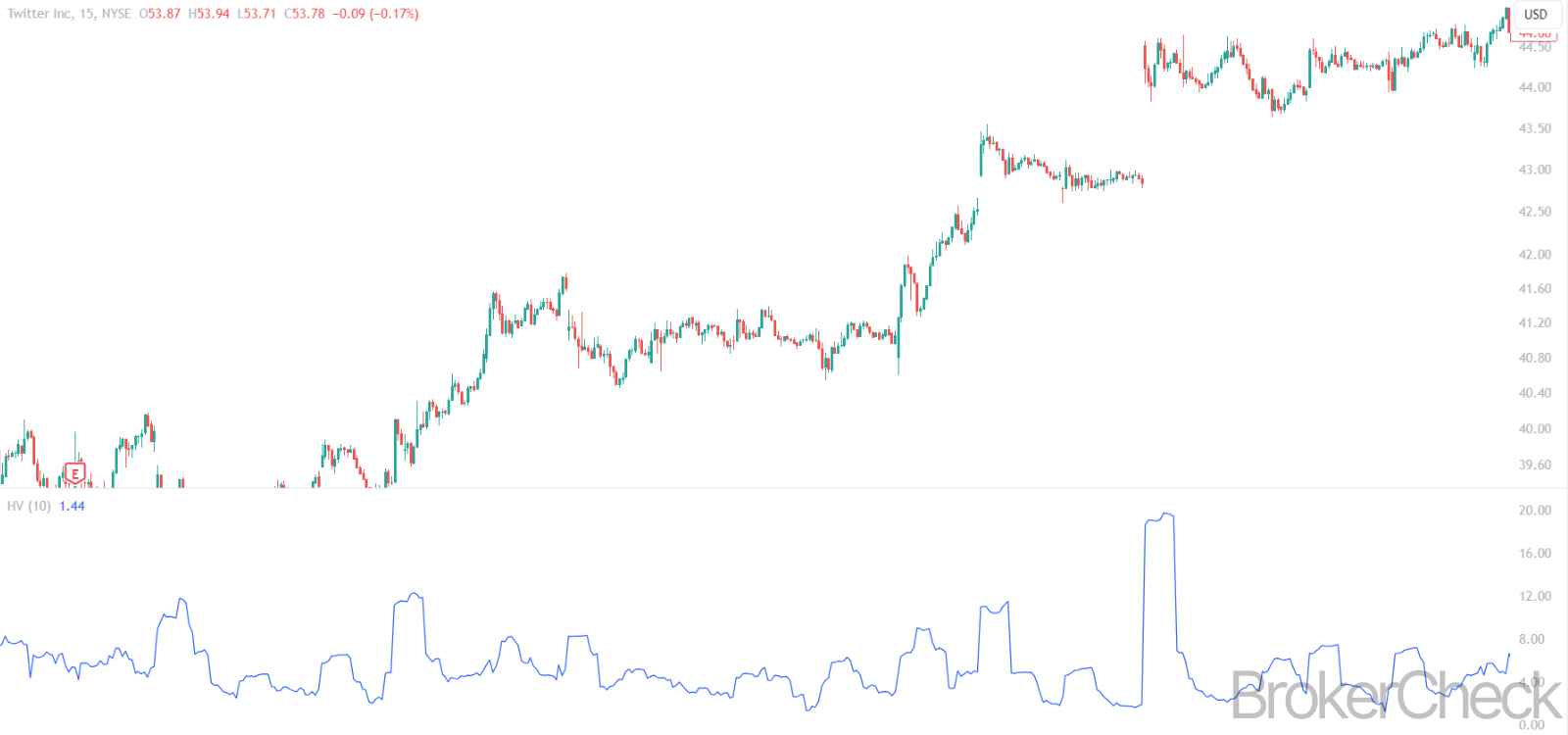

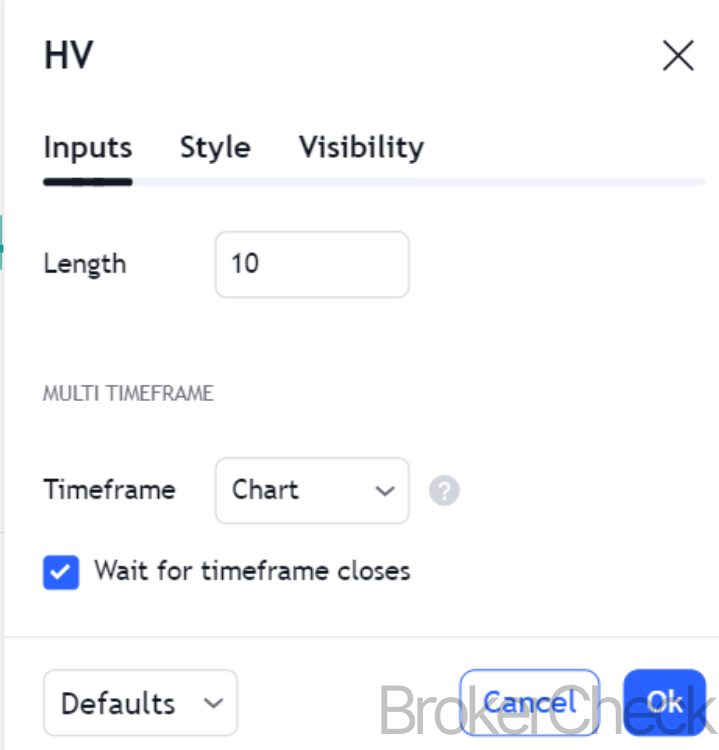

3. Optimale værdier for opsætning i forskellige tidsrammer

3.1 Forståelse af tidsrammevalg

At vælge den optimale tidsramme for den historiske volatilitetsindikator (HV) er kritisk, da den direkte påvirker fortolkningen og anvendelsen af indikatoren i forskellige handelsstrategier. Forskellige tidsrammer kan give indsigt i kortsigtede, mellemlange og langsigtede volatilitetstendenser.

3.2 Kortsigtede tidsrammer

- Varighed: Typisk varierer fra 10 til 30 dage.

- Påføring: Ideel til kortsigtet tradeer som en dag traders eller swing traders.

- Karakteristisk: Giver en hurtig, responsiv måling af de seneste Markedsvolatilitet.

- Optimal værdi: En kortere periode, som 10 dage, foretrækkes ofte på grund af dens følsomhed over for de seneste markedsbevægelser.

3.3 Mellemfristede tidsrammer

- Varighed: Normalt mellem 31 og 90 dage.

- Påføring: Velegnet til trader'er med udsigter på mellemlang sigt, såsom position traders.

- Karakteristisk: Balancerer lydhørhed med stabilitet og giver et mere afrundet syn på markedsvolatilitet.

- Optimal værdi: En 60-dages periode er et almindeligt valg, der giver et afbalanceret overblik over de seneste og lidt langsigtede tendenser.

3.4 Langsigtede tidsrammer

- Varighed: Generelt 91 dage eller mere, ofte 120 til 200 dage.

- Påføring: Nyttigt for langsigtede investorer med fokus på bredere markedstendenser.

- Karakteristisk: Angiver den underliggende tendens i markedsvolatilitet over en længere periode.

- Optimal værdi: En 120-dages eller 200-dages periode bruges ofte, hvilket giver indsigt i langsigtede markedsvolatilitetsdynamikker.

3.5 Faktorer, der påvirker det optimale valg af tidsramme

- Handelsstrategi: Den valgte tidsramme skal stemme overens med trader's eller investors strategi og mål.

- Markedsforhold: Forskellige markedsfaser (bullish, bearish, sidelæns) kan kræve justeringer i den valgte tidsramme.

- Aktivkarakteristika: Volatilitetsmønstre kan variere betydeligt på tværs af forskellige aktiver, hvilket nødvendiggør justeringer i tidsrammen.

| Tidsramme | Varighed | Anvendelse | Karakteristisk | Optimal værdi |

|---|---|---|---|---|

| Kort sigt | 10-30 dage | Dag/Swing Trading | Reagerende på de seneste markedsændringer | 10 dage |

| Mellemlang sigt | 31-90 dage | Position Trading | Balanceret overblik over seneste og tidligere tendenser | 60 dage |

| Langsigtet | 91 + dage | Langsigtet investering | Afspejler udvidede markedsvolatilitetstendenser | 120 eller 200 dage |

4. Fortolkning af historisk volatilitet

4.1 Forstå historiske volatilitetsaflæsninger

Fortolkning af indikatoren for historiske volatilitet (HV) involverer at analysere dens værdi for at forstå volatilitetsniveauet for et værdipapir eller et marked. Højere HV-værdier indikerer større volatilitet, hvilket indebærer større prisudsving, mens lavere værdier tyder på mindre volatilitet og mere stabile prisbevægelser.

4.2 Høj historisk volatilitet: Implikationer og handlinger

- Betyder: Høj HV indikerer, at prisen på aktivet har svinget betydeligt over den valgte periode.

- Konsekvenser: Dette kan signalere øget risiko, potentiel markedsustabilitet eller perioder med markedsusikkerhed.

- Investorhandlinger: Traders kan se efter kortsigtede handelsmuligheder i sådanne miljøer, mens langsigtede investorer kan udvise forsigtighed eller genoverveje deres risikostyringsstrategier.

4.3 Lav historisk volatilitet: Implikationer og handlinger

- Betyder: Lavt HV tyder på, at aktivets pris har været relativt stabil.

- Konsekvenser: Denne stabilitet kan indikere lavere risiko, men kan også gå forud for perioder med volatilitet (stille før stormen).

- Investorhandlinger: Investorer kan betragte dette som en mulighed for langsigtede investeringer, mens traders kan være på vagt over for potentialet for kommende volatilitetsstigninger.

4.4 Analyse af tendenser i historisk volatilitet

- Stigende tendens: En gradvis stigning i HV over tid kan indikere opbygning af markedsspændinger eller forestående betydelige prisbevægelser.

- Faldende tendens: En faldende HV-tendens kan tyde på markedsafvikling eller en tilbagevenden til mere stabile forhold efter en volatil periode.

4.5 Brug af HV i markedskonteksten

At forstå sammenhængen er afgørende. For eksempel kan HV stige under markedsbegivenheder som indtjeningsrapporter, geopolitiske begivenheder eller økonomiske meddelelser. Det er vigtigt at korrelere HV-aflæsninger med markedskontekst for nøjagtig fortolkning.

| HV-læsning | Konsekvenser | Investorhandlinger |

|---|---|---|

| Høj HV | Øget risiko, potentiel ustabilitet | Kortsigtede muligheder, risikorevurdering |

| Lav HV | Stabilitet, mulig kommende volatilitet | Langsigtede investeringer, forsigtighed for volatilitetsstigninger |

| Stigende trend | Opbygning af spændinger, forestående bevægelser | Forbered dig på potentielle markedsskift |

| Faldende tendens | Afvikling af markedet, vend tilbage til stabilitet | Overvej mere stabile markedsforhold |

5. Kombination af historisk volatilitet med andre indikatorer

5.1 Synergien mellem flere indikatorer

Integrering af historisk volatilitet (HV) med andre tekniske indikatorer kan forbedre markedsanalysen og give et mere holistisk syn. Denne kombination hjælper med at validere handelssignaler, styre risiko og identificere unikke markedsmuligheder.

5.2 HV og glidende gennemsnit

- Kombinationsstrategi: Parring af HV med Moving Averages (MA'er) kan være effektiv. For eksempel en stigende HV sammen med en glidende gennemsnit crossover kan signalere stigende markedsusikkerhed, der falder sammen med en potentiel trendændring.

- Påføring: Denne kombination er især nyttig i trendfølgende eller vendende strategier.

5.3 HV og Bollinger Bands

- Kombinationsstrategi: Bollinger Bånd, som justerer sig selv baseret på markedsvolatilitet, kan bruges sammen med HV for at forstå volatilitetsdynamikken bedre. For eksempel indikerer en høj HV-aflæsning med en Bollinger Band-udvidelse øget markedsvolatilitet.

- Påføring: Ideel til at opdage perioder med høj volatilitet, som kan resultere i breakout-muligheder.

5.4 HV og relativ styrkeindeks (RSI)

- Kombinationsstrategi: Brug af HV med RSI kan hjælpe med at identificere, om en høj volatilitetsfase er forbundet med overkøbte eller oversolgte forhold.

- Påføring: Nyttigt i momentum handel, hvor traders kan måle styrken af prisbevægelsen sammen med volatilitet.

5.5 HV og MACD

- Kombinationsstrategi: Bevægende gennemsnitskonvergensdivergens (MACD)-indikator, når den bruges sammen med HV, hjælper med at forstå, om flygtige bevægelser understøttes af momentum.

- Påføring: Effektiv i trendfølgende strategier, især til at bekræfte styrken af trends.

5.6 Bedste praksis for at kombinere indikatorer

- Komplementær analyse: Vælg indikatorer, der komplementerer HV for at give forskellige analytiske perspektiver (trend, momentum, volumen osv.).

- Undgå overkomplikationer: For mange indikatorer kan føre til analyselammelse. Begræns antallet af indikatorer for at bevare klarheden.

- Backtest: Altid backtest strategier, der kombinerer HV med andre indikatorer for at kontrollere deres effektivitet under forskellige markedsforhold.

| Combination (Kombination) | Strategi | Anvendelse |

|---|---|---|

| HV + glidende gennemsnit | Signalvalidering for trendændringer | Trend-følgende, vendende strategier |

| HV + Bollinger Bands | Identifikation af høj volatilitet og udbrud | Breakout handelsstrategier |

| HV + RSI | Vurdering af volatilitet med markedsforhold for overkøbt/oversolgt | Momentumhandel |

| HV + MACD | Bekræftelse af trendstyrke sammen med volatilitet | Trend-følgende strategier |

6. Risikostyring med historisk volatilitet

6.1 HV's rolle i risikostyring

Historisk volatilitet (HV) er et afgørende værktøj i risikostyring, der giver indsigt i et aktivs tidligere volatilitet. At forstå HV hjælper med at skræddersy risikostyringsstrategier i henhold til investeringens iboende volatilitet.

6.2 Indstilling af stop-loss- og take-profit-niveauer

- Påføring: HV kan vejlede indstillingen af stop tab og take-profit niveauer. Højere volatilitet kan berettige bredere stop-loss-margener for at undgå for tidlige exits, mens lavere volatilitet kan give mulighed for snævrere stop.

- Strategi: Nøglen er at afstemme stop-loss og take-profit niveauer med volatiliteten for at balancere risiko og belønning Effektivt.

6.3 Porteføljediversificering

- Vurdering: HV-aflæsninger på tværs af forskellige aktiver kan informere diversificering strategier. En blanding af aktiver med varierende volatilitetsniveauer kan hjælpe med at skabe en afbalanceret portefølje.

- Gennemførelse: Inkorporering af aktiver med lav HV kan potentielt stabilisere porteføljen i turbulente markedsfaser.

6.4 Positionsstørrelse

- Strategi: Brug HV til at justere positionsstørrelser. I miljøer med højere volatilitet kan en reduktion af positionsstørrelsen hjælpe med at styre risikoen, mens større positioner i indstillinger med lavere volatilitet kan være mere gennemførlige.

- Beregning: Dette indebærer at vurdere aktivets HV i forhold til den samlede porteføljerisikotolerance.

6.5 Tidspunkt for markedsadgang og -udgang

- Analyse: HV kan hjælpe med at bestemme optimale ind- og udgangspunkter. Indtastning af en trade i en periode med lav HV kan gå forud for et potentielt udbrud, mens det kan være fornuftigt at afslutte i perioder med høj HV for at undgå store udsving.

- Betragtning: Det er vigtigt at kombinere HV-analyse med andre indikatorer for timing af markedet.

| Aspect | Anvendelse | Strategi |

|---|---|---|

| Stop-Loss/Take-Profit-niveauer | Justering af marginer baseret på HV | Juster niveauer med aktivernes volatilitet |

| Porteføljediversificering | Valg af aktiv til balanceret portefølje | Blanding af høje og lave HV-aktiver |

| Positionsstørrelse | Håndter eksponering under flygtige forhold | Juster størrelse baseret på aktivets HV |

| Market Timing | Identifikation af ind- og udgangspunkter | Brug HV til timing sammen med andre indikatorer |